Value Investing nach Graham/Dodd

Für den Investor bestehen zwei Möglichkeiten, von einer Aktienanlage zu profitieren:

- Von einem Anstieg des Gewinnmultiplikators (oder KGV), den Investoren bereit sind, für eine Aktie zu bezahlen oder

- von der Verringerung der Differenz zwischen dem Aktienkurs eines Unternehmens und seinem Inneren Wert.

In der Regel zieht der typische Value Investor seinen Vorteil aus der Verringerung der Differenz zwischen Aktienkurs und tatsächlichem Unternehmenswert, also dem Investieren mit einer Grahamschen Sicherheitsmarge.

Definition

Value Investing (deutsch: wertorientierte Kapitalanlage) wird sehr unterschiedlich definiert. In der Regel wird mit Value Investing der Kauf von Aktien bezeichnet, die günstige Kennzahlen aufweisen. Für manche Menschen hat Value Investing eher mit der Bilanz eines Unternehmens, als mit seiner Gewinn- und Verlustrechnung zu tun. Andere wiederum konzentrieren sich auf Unternehmen, die hohe Renditen auf das von ihnen eingesetzte Kapital erwirtschaften.

Warren Buffett, gab im Berkshire Hathaway Aktionärsbrief 1992 die folgende Erklärung, nach der Value Investing schlicht und einfach den Kauf einer Aktie für weniger als ihren kalkulierten Wert bedeutet:

Wir denken, dass es sich bei dem Begriff „Value Investing“ um ein Synonym handelt. Was ist „Investieren“, wenn es nicht die Suche nach einem Wert ist, der zumindest ausreicht, um den Kaufpreis zu rechtfertigen? Für eine Aktie wissentlich mehr als ihren kalkulierten Wert auszugeben – in der Hoffnung, dass diese bald für einen noch höheren Preis verkauft werden kann – sollte Spekulation genannt werden (die weder illegal, unmoralisch oder – aus unserer Sicht – finanziell nahrhaft ist).

Ob angemessen oder nicht, die Bezeichnung „Value Investing“ wird weitläufig verwendet. Üblicherweise bedeutet sie den Kauf von Aktien mit Eigenschaften wie einem niedrigen Kurs-Buchwert-Verhältnis, einem niedrigen Kurs-Gewinn-Verhältnis oder einer hohen Dividendenrendite. Unglücklicherweise sind solche Merkmale, selbst in Kombination, nicht im entferntesten dafür entscheidend, ob ein Anleger wirklich etwas kauft, das seinen Preis wert ist, und somit wahrhaft nach den Grundsätzen des Value Investing handelt.

Entsprechend stehen die entgegengesetzten Merkmale wie etwa ein hohes Kurs-Buchwert-Verhältnis, ein hohes Kurs-Gewinn-Verhältnis oder eine niedrige Dividendenrendite nicht im Widerspruch zu einem wert-orientierten Kauf. – Warren Buffett, Shareholders Letter 1992 –

Zentrale Strategie

Value Investing Strategien beruhen auf einigen wenigen Grundsätzen und Erkenntnissen. Diese orientieren sich an den Prinzipien des gesunden Geschäftsgebarens. Sie sind daher einfach und logisch.

Nach Benjamin Graham hat jedes Unternehmen einen realen, wirtschaftlichen Wert – den so genannten „Inneren Wert“ oder auch „Zentralwert“. Dieser ist unabhängig vom Börsenkurs. Der Innere Wert entspricht dem Preis, den ein gut informierter Geschäftsmann für das gesamte Unternehmen bezahlen würde, falls es zum Verkauf stünde.

Der Markt ist nicht immer effizient. Value Investoren erkennen die Effiziente Markttheorie insofern an, dass der Aktienmarkt eine Mehrheit der Unternehmen während der meisten Zeit fair bewertet, der Börsenkurs also dem Inneren Wert ziemlich genau entspricht. Valueanleger widersprechen aber der Behauptung, dass die Börse sämtliche Unternehmen zu jeder Zeit fair bewertet.

Vielmehr sind in regelmäßigen Abständen starke psychologische Kräfte zu beobachten, durch die Börsenkurse in Zeiten der Euphorie stark über die Inneren Werte getrieben, und in Zeiten von Panik und Angst, weit darunter gedrückt werden.

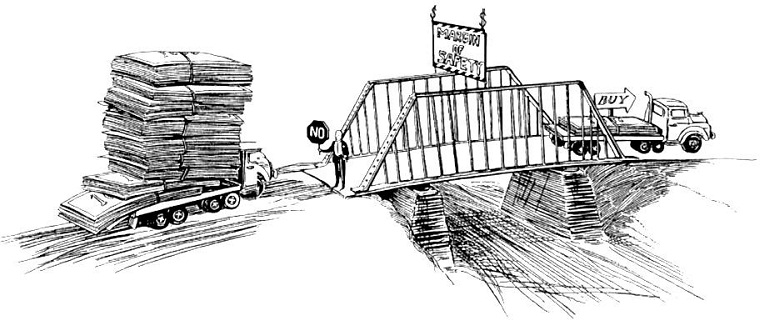

Valueanleger investieren nur, wenn der Börsenkurs deutlich unter dem Inneren Wert liegt. Dies verschafft ihnen eine Sicherheitsmarge (Margin of Safety). Denn je tiefer der Börsenkurs – also der Kaufpreis – unter dem Inneren Wert liegt, desto geringer ist das Risiko, mit einer Kapitalanlage Geld zu verlieren. Zudem erhöht sich mit sinkendem Kaufpreis die Chance, eine überdurchschnittliche Anlagerendite zu erzielen.

Diese simple und zugleich logische Strategie bildet den Kern des Value Investing. Kauft man ein Unternehmen zu seinem Inneren Wert, entspricht die Anlagerendite langfristig der Wertschöpfung. Gibt einem die Börse jedoch die Gelegenheit, ein Unternehmen deutlich unter dem Inneren Wert zu kaufen, kommt zur Wertschöpfung die Differenz zwischen Kaufpreis und Innerem Wert hinzu.

Wie funktioniert Value Investing?

Value Investing erfordert Arbeit, strenge Disziplin und einen sehr langfristigen Anlagehorizont. Value Investing ist leicht zu verstehen, in der Praxis allerdings schwieriger umzusetzen. Die für den Investor mühsamsten Elemente sind von persönlicher Natur. Zu ihnen gehören in erster Linie Selbstdisziplin, Geduld und Urteilsfähigkeit.

Die Value Investing Prinzipien bieten eine gute Möglichkeit der Kapitalanlage mit begrenztem Risiko. Das Vermeiden häufiger Transaktionen sowie die Fähigkeit, langfristige und auf den Grundlagen des Geschäftslebens basierende Anlageentscheidungen zu treffen, sind die Schlüssel zum Erfolg. Dabei hat das Wort „langfristig“ für jeden Anleger eine andere Bedeutung.

Value Investing funktioniert nicht in Wochen oder Monaten. Es kann sogar Jahre der unterdurchschnittlichen Wertentwicklung geben. Trotz des langfristigen Anlagehorizontes erfordert das Value Investing aber eine regelmäßige Überprüfung des dem Investment innewohnenden Wertes.

Value Investoren lehnen sich gegen die Masse. Zwar ist es bequem, sich der allgemein vorherrschenden Meinung anzuschließen. Beim Investieren ist es aber nicht sehr ratsam ihr zu folgen, sondern sich stattdessen antizyklisch zu verhalten. Valueanleger bleiben leidenschaftslos und investieren in Unternehmen. Sie suchen nicht nach Bestätigung, indem sie wie die Mehrheit der Marktteilnehmer agieren.

Durch das Studium des Verhaltens und der Aktionen anderer Anleger und Spekulanten, ergeben sich für Value Investoren immer wiederkehrend gute Kaufgelegenheiten. Die beste Zeit für Value Investoren ist der Augenblick allgemein fallender Märkte.

Valueanleger investieren mit einer Sicherheitsmarge, da diese sie bei rückläufigen Kursen vor größeren Verlusten schützt. Allerdings musste im Bärenmarkt von 1973-1974 auch Warren Buffett einen deutlichen Kursrückgang der Aktien seiner Investmentholding Berkshire Hathaway hinnehmen, welche in dieser Zeit von 85 auf 40 Dollar nachgaben und sich damit mehr als halbierten.

Was ist Value Investing?

Der Aktienmarkt ist ineffizient. Damit bestreiten Value Investoren die sogenannte Theorie der effizienten Märkte. Vielmehr glauben sie, dass Aktien an der Börse regelmäßig über oder unter ihrem angenommenen Inneren Wert gehandelt werden. Somit wird die Differenz zwischen aktuellem Aktienkurs und Innerem Wert von Zeit zu Zeit groß genug, um profitable Investments ausfindig zu machen.

Benjamin Graham, der Pionier des Value Investing, benutzte zur Erklärung der Ineffizienz am Aktienmarkt die Metapher von Mr. Market:

Man solle sich vorstellen, einen Anteil an einem privaten Unternehmen im Wert von beispielsweise 1.000 Euro zu besitzen. Einer Ihrer Partner ist der liebenswerte Mr. Market. Dieser erzählt Ihnen jeden Tag, was Ihr Unternehmensanteil in seinen Augen wert ist und bietet Ihnen an, zu diesem Preis ihm entweder Ihren Anteil zu verkaufen oder Ihnen seinen Anteil abzutreten.

An machen Tagen erscheinen seine Ideen zum Anteilswert Ihres gemeinsamen Unternehmens unter Berücksichtigung der geschäftlichen Entwicklung sowie seiner künftigen Aussichten plausibel. Auf der anderen Seite gehen oftmals der Enthusiasmus oder die Angst mit Mr. Market durch, sodass Ihnen die Anteilswerte, die er Ihnen vorschlägt, dümmlich erscheinen.

Intelligentes Investieren ist geschäftsmäßiges Investieren. Das Zitat stammt von Benjamin Graham aus seinem erstmals 1949 veröffentlichten Buch Intelligent Investieren. Warren Buffett sieht in diesem Zitat die bedeutendste Einzelaussage, die je über die Kapitalanlage gemacht wurde. Ein echtes Investment erfordert zudem eine sogenannte Sicherheitsmarge.

Eine Sicherheitsmarge kann sich aus dem bilanzierten Nettoumlaufvermögen eines Unternehmens, seiner gewöhnlichen Ertragskraft, Grundbesitz, wirtschaftlichem Goodwill oder aus einer Kombination einiger oder aller dieser Faktoren ergeben.

Die Sicherheitsmarge ergibt sich aus der Differenz zwischen dem Kurs und dem Inneren Wert einer Aktie und schützt den Investor im Idealfall vor sämtlichen Schäden, die aus einer von ihm fehlerhaft durchgeführten Kalkulation oder aus nicht vorhersehbaren Veränderungen im Unternehmen selbst oder seines Wettbewerbsumfeldes entstehen.

Aus diesem Grund muss die Sicherheitsmarge groß genug sein, um das menschliche Unvermögen abzufedern, was bedeutet, dass sie nicht exakt festgelegt werden kann.

Was ist kein Value Investing?

Value Investing ist der Kauf einer Aktie für weniger als ihren kalkulierten Wert. Das ist der entscheidende Unterschied gegenüber anderen Anlagestrategien.

Dagegen sind sogenannte Wachstumsinvestoren, wie Philip Fisher, weniger auf den Wert eines Unternehmens fokussiert. Aus diesem Grund sorgen sie sich kaum über den Preis, den sie für eine Aktie bezahlen. Ihr einziges Bestreben ist der Erwerb von Aktien, deren Unternehmen über außergewöhnliche wirtschaftliche Grundlagen verfügen.

Sie vertreten nämlich die Ansicht, dass die hervorragenden Wachstumsperspektiven solcher Unternehmen es ihnen über die Jahre ermöglichen, von der wundersamen Wirkung des Zinseszins zu profitieren. Sofern der Wert ihres Unternehmens durch den Zinseszinseffekt nur schnell genug wächst und die Aktien lange genug gehalten werden, ist aus ihrer Sicht sogar ein vermeintlich überzogener Kaufpreis zu rechtfertigen.

Andere sogenannte „Value Investoren“ konzentrieren sich auf relative Preise. So basieren ihre Entscheidungen beispielsweise auf der Bewertung, die der Aktienmarkt anderen Unternehmen in der gleichen Branche zubilligt. Oder sie richten sich nach dem allgemeinen Markt-KGV, zu dem der Aktienmarkt die Gewinne sämtlicher Unternehmen bewertet.

Dies bedeutet, dass sie den Kauf einer Aktie lediglich in Betracht ziehen, da diese relativ zu ihrer Vergleichsgruppe günstig erscheint oder ein geringeres Kurs-Gewinn-Verhältnis als der Aktienmarkt aufweist. Und das sogar, wenn das aktuelle Kurs-Gewinn-Verhältnis in historischen Maßstäben betrachtet alles andere als gering ausfällt.

Auch solch einem Ansatz kann eine stringente Anlagephilosophie zugrunde liegen. Es handelt sich dabei aber nicht um Value Investing.

Value Investing erfordert die Durchführung einer Fundamentalanalyse, anstatt einfache arithmetische Vergleiche. Sowohl Benjamin Graham wie auch Warren Buffett verfügen über größere mathematische Fähigkeiten, als die meisten der heutigen Wertpapieranalysten. Beide sagen aber übereinstimmend, dass die Verwendung höherer Mathematik auf dem Gebiet des Investierens falsch sei. Daher wird im Value Investing nicht mehr als mathematisches Basiswissen benötigt.

Dagegen wird antizyklisches Investieren oftmals als eine Sektion des Value Investing betrachtet. Und in der Tat tendieren Value Investoren und Antizykliker in der Praxis oftmals zum Kauf der gleichen Aktien.

Schlussgedanken

Zusammenfassend lässt sich sagen, dass Value Investing nur als Kauf einer Aktie für weniger als ihren innewohnenden Wert zu definieren ist. Je nachdem, welche Methode bei der Wertbestimmung angewendet wird, weicht der kalkulierte Innere Wert mehr oder weniger stark vom aktuellen Aktienkurs ab.

Aber bei einer Strategie, die den Kauf einer Aktie lediglich von einem (relativ) niedrigen Kurs-Gewinn-, Kurs-Buchwert- oder Kurs-Cashflow-Verhältnis abhängig macht, handelt es sich nicht um Value Investing.

Dennoch haben sich auch solche Anlagestrategien in der Vergangenheit bewährt und können dies auch weiterhin tun. Sie können aber niemals Valueanleger sein, sofern Sie nicht gewillt sind, den Wert eines Unternehmens zu berechnen. Vor dem Kauf von Aktien ist es nicht entscheidend, ob Sie den Wert einer Aktie präzise bestimmen, aber Sie müssen ihn bestimmen!

Zum weiteren Einstieg…

-

- Die Superinvestoren von Graham-und-Doddsville (Rede v. Warren Buffett, 1984)

- Warren Buffett zum Aktienmarkt (FORTUNE Artikel, 1999)

- Aktuelles Berkshire Hathaway Aktienportfolio

- Der Schneeball-Effekt

- Börsencrash und Bärenmarkt Historie