Obwohl man es wahrscheinlich nicht erwartet, verfolgt Joel Greenblatt eine ziemlich einfache Anlagestrategie. Demnach brauchen Anleger nur Aktien von überdurchschnittlichen Firmen kaufen, wenn diese an der Börse in Relation zu ihren Unternehmensgewinnen relativ günstig zu haben sind.

Dabei definiert Greenblatt eine überdurchschnittliche Firma anhand der Rendite, die ein Unternehmen auf das von ihm investierte Kapital erwirtschaftet.

Die Tatsache, dass es sich bei der Vorgehensweise von Joel Greenblatt um eine mechanische Anlagestrategie handelt, macht seine Strategie insbesondere für den privaten Anleger interessant.

Die Börsen-Zauberformel

Der Bewertungsansatz von Joel Greenblatt sieht vor, gute Unternehmen preiswert einzukaufen. Die guten Unternehmen identifiziert Greenblatt anhand ihrer Fähigkeit, hohe Renditen auf das von ihnen investierte Kapital zu erwirtschaften. Für die Identifizierung solcher Unternehmen verwendet Greenblatt die sogenannte Magic Formula, bekannt als die Börsen-Zauberformel:

Der Bewertungsansatz von Joel Greenblatt sieht vor, gute Unternehmen preiswert einzukaufen. Die guten Unternehmen identifiziert Greenblatt anhand ihrer Fähigkeit, hohe Renditen auf das von ihnen investierte Kapital zu erwirtschaften. Für die Identifizierung solcher Unternehmen verwendet Greenblatt die sogenannte Magic Formula, bekannt als die Börsen-Zauberformel:

Return on capital = EBIT / (Nettoumlaufvermögen + Sachanlagevermögen)

Diese Summe aus Nettoumlaufvermögen (Umlaufvermögen – kurzfristige Verbindlichkeiten) und Sachanlagevermögen stellt die Produktionsmittel eines Unternehmens dar, mit denen dieses seine Gewinne erwirtschaftet. Dabei werden von Greenblatt Immaterielle Vermögensgegenstände und eventuell vorhandene Bargeldbestände nicht berücksichtigt.

Die kurzfristigen Verbindlichkeiten bleiben ebenfalls außen vor, da diese in der Regel nur eine kurze Verweildauer im Unternehmen haben. Das investierte Kapital besteht daher lediglich aus Grundstücken und Gebäuden, Maschinen, Vorräten sowie den Außenständen (Forderungen aus Lieferungen & Leistungen), die von einem Unternehmen vorgehalten werden müssen.

Als Größe für den Gewinn wählt Greenblatt das EBIT. Die Abkürzung EBIT steht für „earnings before interest and taxes“ und bedeutet Gewinn vor Zinsen und Steuern. Da beim EBIT neben den Finanzierungskosten oder Zinserträgen auch außerordentliche (einmalige) Aufwendungen sowie Steuern ignoriert werden, gibt das Ergebnis einen Hinweis auf den gewöhnlichen Betriebsgewinn eines Unternehmens. Somit werden von Greenblatt die Einflüsse unterschiedlicher Zins-, Fremdkapital- und Steuerverhältnisse auf den Unternehmensgewinn eliminiert. Dabei wird unterstellt, dass die Abschreibungen in etwa auch die Höhe der Unterhaltskosten für das Anlagevermögen widerspiegeln.

Der so gewonnene Rentabilitätswert (Return on capital) sagt also etwas über die Ertragskraft des eingesetzten Kapitals aus. Dadurch lassen sich die Unternehmen unabhängig von der Art ihrer Finanzierung und losgelöst von ihrem aktuellen Aktienkurs in eine Rangfolge setzen.

Die Preiswürdigkeit der Unternehmen dieser Rangliste wird dann mit einer weiteren Formel in einem zweiten Schritt festgestellt:

Earnings yield = EBIT / Enterprise Value

Der Enterprise Value errechnet sich aus der Marktkapitalisierung zuzüglich Schulden und abzüglich aller liquiden Mittel und ist vereinfacht gesagt der Börsenwert des schuldenfreien Unternehmens. Damit können Unternehmen unabhängig ihrer Finanzierung miteinander verglichen werden. Der Quotient aus EBIT und Enterprise Value führt zu einer Würdigung des Unternehmensgewinns in Bezug auf dessen aktuellen Börsenwert.

Das Ergebnis ist eine zweite Liste, in der die Unternehmen unabhängig ihrer Rentabilität in eine eigene und nach Preiswürdigkeit sortierte Rangfolge gesetzt werden. Im letzten Schritt werden dann für jedes Unternehmen die Rangnummern beider Listen aufaddiert. Das Resultat ist eine dritte Liste. Diese enthält eine Rangsumme, nach der die Liste sortiert ist. Die Unternehmen mit der geringsten Rangsumme sind automatisch die derzeit günstigsten und rentabelsten am Markt.

Für den amerikanischen Aktienmarkt betreibt Joel Greenblatt die Webseite magicformulainvesting.com, auf der sich die über seine Magic Formula ermittelten Unternehmen selektieren lassen. Dass seine Methode durch das Nachahmen zu vieler Investoren nicht mehr funktioniert befürchtet Greenblatt nicht, da die meisten Menschen (a) über längere Zeiträume nicht die notwendige Disziplin für eine stur mechanisch arbeitende Anlagestrategie aufbringen und (b) die Regularien der Finanzinstitutionen das strenge Befolgen eines solchen Systems nicht zulassen würden.

Performance der Magic Formula

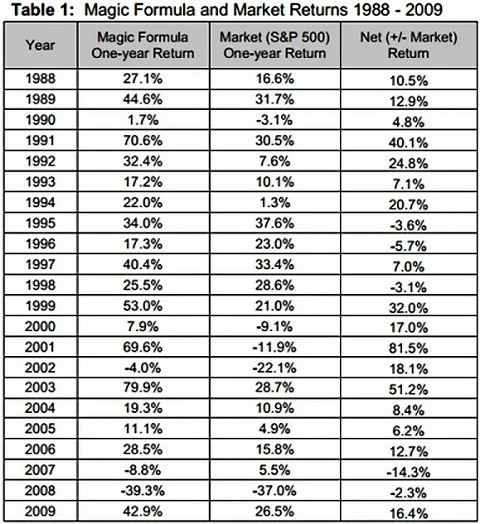

Als Joel Greenblatt im Jahr 2005 seine Magic Formula veröffentlichte, lag die durchschnittliche jährliche Rendite im Zeitraum von 1988 bis 2004 bei 30,8%. In den Folgejahren ist die Rendite aber deutlich zurückgegangen.

Dies ist die Performance-Tabelle der Magic Formula aus Greenblatts überarbeiteten Version seines Buches „The Little Book That Beats the Market“ von 2010.

Inklusive der Finanzkrise 2007-2008 betrug die durchschnittliche jährliche Rendite der Magic Formula immer noch 23,76%. Der amerikanische Aktienindex Standard & Poor´s 500 hat im selben Zeitraum eine Rendite von nur 9,55% per anno geschafft.

Beginnend mit einer Anfangsinvestition von 10.000 US-Dollar hätte die Magic Formula einen Anleger in den 22 Jahren von 1988 bis 2009 zum Millionär (vor Transaktionskosten und Steuern) gemacht.

Download

- Magic Formula als Excel-Datei