Das 4. Quartal 2008 markierte eine der volatilsten Perioden in der Börsengeschichte. Der VIX-Index (ein Maß für Volatilität und damit für die Schwankungsbreite am Aktienmarkt) lag bei durchschnittlich 58,6 und markierte sein Allzeithoch von 89,5 im Laufe des 24. Oktober.

Valueinvesting.de, 01. Februar 2009

Seit seiner Auflegung im Jahr 1990 lag der Durchschnitt des VIX bei einem Wert von 19,7. Gleichzeitig fiel der amerikanische S&P 500 Aktienindex in diesem Zeitraum um 21,9%, während der Weltaktienmarkt, gemessen am MSCI World Index, 21,8% an Wert einbüßte.

Welche Beobachtungen hinsichtlich der Bewertung von Aktien lassen sich aus dieser turbulenten Zeit nun ableiten? Dieser Frage widmet sich Richard Pzena in seinem Kommentar zum 4. Quartal 2008. So kommt die aktuelle Marktanalyse von Pzena Investment Management zu dem Ergebnis, dass die erwartete zukünftige Rendite von Aktien auf Basis ihrer aktuellen Bewertung höher ist, als zu jedem anderen Zeitpunkt in den vergangenen 28 Jahren.

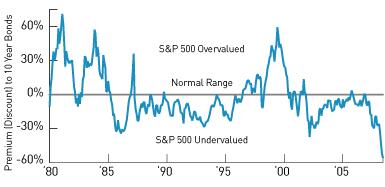

Sicherlich waren die Erfahrungen des vergangenen Jahres für die meisten Anleger schmerzhaft. Doch nach Ansicht von Richard Pzena resultiert aus diesen Schmerzen ein Bewertungsniveau, das für den Aktienmarkt im Allgemeinen und für Value Aktien im Besonderen überzeugend ist. Anhand eines Dividenden-Diskont-Modells verfolgt Pzenas Investmentgesellschaft regelmäßig den Wert von Aktien im Vergleich zu der Rendite auf Staatsanleihen mit einer Laufzeit von 10 Jahren. Mit einem derzeitigen Spitzenwert von 58% hat dieses Modell seit 1980 keinen größeren Rabatt von Aktien gegenüber Staatsanleihen angezeigt, als heute (siehe Abbildung).

Quelle: Sanford C. Bernstein & Co., Pzena Analyse

Der zweitattraktivste Wert für den Diskont von Aktien gegenüber Staatsanleihen markierte Pzenas Modell mit 37,4% im September 2002, gefolgt von 34,5% im August 1986. Obwohl die Ergebnisse der Vergangenheit nicht zwangsläufig für die Zukunft stehen, lag die kumulierte Rendite für den S&P 500 in den folgenden drei Jahren bei 58,9% beziehungsweise 62,2%. Selbst wenn die Rendite 10jähriger Staatsanleihen auf 4,5% angepaßt wird (von 2,2% per Ende 2008), um einer möglichen „Blase am Markt für Staatsanleihen“ vorzubeugen, wären Aktien immer noch zu 40% unterbewertet.

Die heutige Risikoprämie für Aktien – oder anders ausgedrückt – die erwartete Rendite auf Aktien abzüglich des risikofreien Zinssatzes für Staatsanleihen liegt nach Pzenas Analyse bei 13,3%. Dieser Wert ergibt sich aus der von Richard Pzena erwarteten Rendite auf Aktien von 15,5% und der derzeitigen Rendite auf 10jährige Staatsanleihen in Höhe von 2,2%. Im Vergleich hierzu lag die durchschnittliche Risikoprämie für Aktien in den vergangenen 28 Jahren gemäß Modell bei 2,7% und der zweithöchste Wert bei 8,0% in September 2002. Richard Pzena wertet dies als deutliches Zeichen von Risikoaversion an den Märkten.