Noch vor etwa vier Monaten bewegte sich die Finanzwelt in einem düsteren Umfeld, das von einem anhaltenden Niedergang der Ökonomie, eingefrorenen Kreditmärkten und einem Aktienmarkt, der seit seinem Höchststand im Oktober 2007 mehr als 50% an Wert verloren hatte, geprägt war.

Valueinvesting.de, 26. Juli 2009

Investoren stellten sich die Frage, ob es sich dabei um einen Vorläufer der nächsten großen Depression handelt. Inzwischen erscheint die Welt aber schon wieder in einem ganz anderen Licht. Durch massive staatliche Interventionen angetrieben, haben die Aktienmärkte weltweit eine beeindruckende Erholung vollzogen.

Zwar wird nur die Zeit zeigen, ob es sich bei dieser Erholung auch um den eigentlichen Wendepunkt am Aktienmarkt gehandelt hat. Die schnelle und scharfe Gegenbewegung, die der Markt von seinem Tiefstand aus absolviert hat sowie die Kraft einer wert-orientierten Investmentstrategie, welche Anleger spüren, die inmitten der Krise investiert haben, illustrieren die historischen Erfahrungen mit solchen Ausnahmesituationen auf eine vorbildliche Art und Weise. Nachdem sich die Markterholung in den Aktienkursen und in der Performance der Anleger bereits sichtbar zeigt, stellt sich die Frage, ob die Aufwärtsbewegung des Aktienmarktes vielleicht schon vorbei ist und damit auch die Chance verpasst wurde, von der Bewegung zurück zu einer normalisierten Bewertung von Aktien zu profitieren?

Eine aktuelle Analyse von Pzena Investment Management zur derzeitigen Bewertung des Aktienmarktes sowie eine Prüfung der bisherigen Marktzyklen führt Richard Pzena zu der Annahme, dass das Aufwärtspotenzial noch nicht vollständig ausgeschöpft ist und der Markt noch immer eine große Chance auf weitere Kurssteigerungen beinhaltet. Pzenas Begründungen fallen wie folgt aus:

- Die Bewertungen liegen auf einem nur in Rezessionen vorkommenden Niveau,

- die Unternehmensgewinne werden sich erst in Zukunft normalisieren,

- wert-orientierte Anlagestrategien haben in der Vergangenheit auch bei geringem Wachstum und hoher Inflation gute Ergebnisse hervorgebracht.

Zurück zu Rezessions-Niveaus

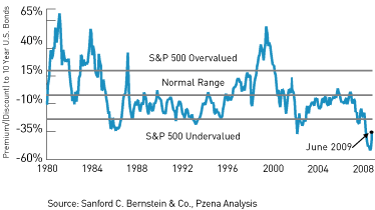

Die jüngste Marktsituation könnte man nach den Worten von Richard Pzena als Rückzug aus einem Depressions-Szenario bezeichnen. Wie in der unteren Abbildung ersichtlich, tendiert der bereite Aktienmarkt bereits wieder näher an einem Bewertungsniveau, das für Rezessionen typisch erscheint. Laut dem Bewertungsmodell (Aktien relativ zu Anleihen) von Pzena Investment Management weist der S&P 500 aktuell einen 36%igen Diskont gegenüber seinem fairen Wert auf.

Die Grafik beantwortet allerdings noch nicht die Frage, ob der Großteil der möglichen „Über“-Rendite, die das Marktumfeld mutigen Investoren im 1. Quartal 2009 darbot, bereits in dieser anfänglichen Gegenbewegung des Aktienmarktes verdient wurde. Zur Beantwortung führt Richard Pzena aus, dass die Rendite eines wert-orientierten Aktienportfolios die Marktrendite langfristig um etwa 5% pro Jahr übersteigt. Aber auch wenn ein Investor die besten Gelegenheiten am Aktienmarkt verpasst hat, zeigen die Analysen von Pzena Investment Management über einen 40-Jahres-Zeitraum immer noch eine Outperformance von 4% p.A. zugunsten des wert-orientierten Aktienportfolios gegenüber dem breiten Markt an.

Richard Pzena erwartet, dass es auch dieses Mal nicht anders sein wird. Zudem deuten die insgesamt niedrigen Bewertungen in den von Pzena gemanagten Portfolios darauf hin, dass die Renditen in der Zukunft besser ausfallen sollten, als im historischen Durchschnitt.

Normalisierung der Gewinne steht noch aus

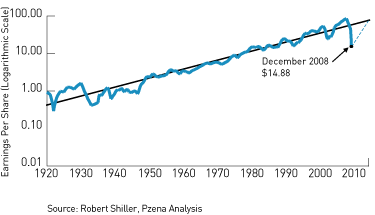

Aus der nachfolgenden Grafik wird ersichtlich, dass sich die Gewinne der S&P 500 Unternehmen aktuell auf einem zyklischen Tief befinden. Ein mit diesem Marktzyklus vergleichbarer Rückgang der Unternehmensgewinne ereignete sich zuletzt in den 1930er Jahren.

Nachdem in den letzten Wochen und Monaten eine Verbesserung der Stimmung unter den Marktteilnehmern stattgefunden hat, durch die sich die Bewertungen wieder etwas von ihren Depressions-Szenario Niveaus erholt haben, betrachtet Richard Pzena die Normalisierung der Gewinne als gewichtigsten Faktor für künftige Investmenterträge.

In den 38 Jahren seit 1970 lag die durchschnittliche Eigenkapitalrendite der S&P 500 Unternehmen nach Standard & Poor’s Angaben bei 14,1%. Laut Richard Pzena würde eine normalisierte Eigenkapitalrendite für den S&P 500 zu einem Indexgewinn von rund 88 $ in fünf Jahren führen, verglichen mit 14,88 $ in 2008 und geschätzten 28 $ für 2009. (Anmerkung: Richard Pzena verwendet für seine Analyse die ‚Reported Earnings‘, während mehrheitlich die ‚Operating Earnings‘ für die Betrachtung der S&P 500 Gewinne herangezogen werden). Auf dem jüngsten Gipfel wirtschaftlicher Aktivität im Jahr 2006 wurde die von Pzena geschätzte zukünftige Gewinnziffer schon einmal fast erreicht. Damals lag der Indexgewinn des S&P 500 bei über 80 $.

Auf Basis des aktuellen Niveaus des S&P 500 sowie einer angenommenen Normalisierung der Eigenkapitalrentabilität der amerikanischen Unternehmen, ergibt sich anhand der Bewertungsmodelle von Pzena Investment Management für die kommenden fünf Jahre ein Renditepotenzial von über 12% p.A. für den S&P 500 Index. Unter Berücksichtigung der o.g. Aussage, dass ein wert-orientiertes Aktienportfolio besser als der Index abschneiden sollte, sieht Richard Pzena in der Normalisierung der Unternehmensgewinne eine wirkungsvolle Antriebskraft für Aktien über eine ganze Reihe von Jahren.

Gegenwärtig befinden wir uns allerdings auf unbekanntem Territorium, da sich Banken und Verbraucher in einem Prozess befinden, der ihren Fremdfinanzierungsgrad zurückführt. Die Erfahrungen der Geschichte sagen uns lediglich, dass Erholungen nach finanziellen Krisen eher langsam verlaufen. Zudem droht aufgrund der massiven staatlichen Interventionen das Gespenst der Inflation. Aus diesem Grund betrachten Pzena Investment Management in ihrer aktuellen Analyse auch die jüngste historische Epoche, die sich durch geringes Wachstum und hohe Inflation auszeichnet hat, die 1970er Jahre. Zudem wird untersucht, wie sich Value Investing Strategien in diesem Zeitraum geschlagen haben.

Die 1970er Jahre – Value Investing kommt zur vollen Entfaltung

Für die Betrachtungen des 1970er Jahre Zyklus wählt Richard Pzena den Zeitraum von September 1974 bis Juni 1982, welcher von geringem Wachstum bei gleichzeitig hoher Inflation geprägt war. Das durchschnittliche Wachstum des amerikanischen Bruttoinlandsprodukts lag in dieser Zeit bei 2,5% gegenüber 3,2% im langjährigen Durchschnitt. Die Inflationsrate betrug 8,8%. Trotz dieser schwierigen Bedingungen waren die Unternehmen seinerzeit in der Lage, ihre Eigenkapitalrenditen mit 13,4% nahe an das langfristige Durchschnittsniveau von 14,1% zu hieven. In diesem Zyklus funktionierten Value Investing Strategien außerordentlich gut.

Das günstigste Quintil (basierend auf dem Kurs-Buchwert-Verhältnis) der 1.000 größten börsennotierten US-Unternehmen lieferte eine durchschnittliche jährliche Rendite von 22,4% über den betrachteten 8-Jahres-Zeitraum, während der S&P 500 lediglich einen Wertzuwachs von 10,8% p.A. verzeichnete. Somit liegt das kumulierte Ergebnis für das günstigste Quintil bei 386%, verglichen mit 123% für den S&P 500. Unter Berücksichtigung der Inflation von jährlich 8,8%, fiel der reale Wertzuwachs für die niedrige Kurs-Buchwert-Strategie sehr erfreulich aus.

Eine weitere interessante Betrachtung dürfte auch die weit verbreitete Ansicht sein, dass der Energie- und Rohstoffbereich während inflationären Zeiten ein guter Ort zum Investieren ist. Zwar haben sich im Betrachtungszeitraum auch Rohstoff-Aktien besser als der Markt entwickelt. Trotz der massiven Preisanstiege, insbesondere für Öl, erreichte diese Anlageklasse aber nicht die Gewinne eines breit diversifizierten wert-orientierten Portfolios. Verglichen mit dem durchschnittlichen jährlichen Gewinn von Aktien mit niedrigem Kurs-Buchwert-Verhältnis in Höhe von 22,4% für den 1974-1982 Zyklus, lieferten Energie-Aktien eine Rendite von 21,3% und Rohstoff-Aktien von 16,3% p.A..

Schlussgedanken

Ungeachtet der starken Erholung der vergangenen vier Monate vertritt Richard Pzena die Auffassung, dass der Aktienmarkt noch genügend Aufwärtspotenzial bietet. Dies gilt für den breiten Markt sowie für wert-orientierte Aktienportfolios im Besonderen. Somit werden sich Aktien aufgrund der anstehenden Gewinn-Normalisierung, gepaart mit der Fähigkeit der Unternehmen, auch unter schwierigen ökonomischen Rahmenbedingungen ihre Rentabilität aufrecht zu erhalten, aller Voraussicht nach gut entwickeln und insgesamt zufriedenstellende Ergebnisse liefern.