JonClee86 at English Wikipedia, CC BY-SA 3.0, via Wikimedia Commons

Warren Buffetts Investmentholding Berkshire Hathaway geht ursprünglich auf die bereits im Jahr 1889 gegründete Textilfabrik Berkshire Cotton Manufacturing zurück. Die heutige Berkshire Hathaway Inc. mit Sitz am Kiewit Plaza in Omaha, Nebraska entstand im Jahr 1955 nach dem Zusammenschluss mit Hathaway Manufacturing.

Als Warren Buffett 1965 die Mehrheit an Berkshire Hathaway übernahm, befand sich das Textilgeschäft bereits in einem sehr schlechten Zustand, sodass Buffett in den nächsten 20 Jahren darum kämpfte, mit diesem eine bestenfalls zweistellige Eigenkapitalrendite zu erwirtschaften.

Gegen Ende der 1970er Jahre drängten die Aktionäre von Berkshire Hathaway erstmals auf die Schließung des Textilgeschäfts. Da es sich bei den Textilfabriken um den größten Arbeitgeber der Region handelte, versuchte Warren Buffett diesen Schritt jedoch so lange wie möglich zu vermeiden. Er sagte damals wörtlich:

„Ich werde ein Unternehmen mit unterdurchschnittlicher Rentabilität nicht schließen, nur um unseren Gesellschaftserträgen den Bruchteil eines Punktes hinzuzufügen.“ Allerdings konnte sich einige Jahre später auch Warren Buffett der wirtschaftlichen Realität nicht mehr entziehen und gab 1985 die Berkshires Textilgeschäft vollständig auf.

Berkshire Hathaway Versicherungsgruppe

Das Kapital, welches Berkshire Hathaway anfänglich noch aus seinem Textilgeschäft generierte, investierte Warren Buffett ins Versicherungsgeschäft. So übernahm Berkshire Hathaway im Jahr 1967 zwei Versicherungsgesellschaften aus Omaha, die National Indemnity und die Fire & Marine Company. Berkshires Einstieg ins Versicherungsgeschäft erklärt sich wie folgt.

Die Prämien der Versicherten sorgen für einen ständigen Zustrom an Barmitteln. Diese werden vorzugsweise in handelbare Wertpapiere investiert, um daraus zu einem späteren Zeitpunkt die Ansprüche der Versicherten zu begleichen oder eintretende Schäden zu regulieren. Somit gelangte Berkshire über seine Versicherungsaktivitäten schon sehr frühzeitig in den Besitz eines stetigen Bargeldstroms, den Warren Buffett gewinnbringend anlegen konnte.

Berkshires Engagement im Versicherungsgeschäft wurde von Warren Buffett immer weiter ausgebaut. Die bekanntesten Versicherungsbeteiligungen sind der Autoversicherer GEICO und die Rückversicherung General Re, die 1998 für 22 Milliarden Dollar von Berkshire Hathaway übernommen wurde. Im Jahr 2021 verzeichnete die Versicherungsgruppe einen jährlichen Geldzufluss (Float) von 147 Milliarden Dollar.

Dabei ermöglicht Berkshires beträchtliche Kapitalstärke seinen Versicherungsgesellschaften eine nahezu beliebige Ausweitung ihrer Geschäftsbasis.

Konsolidierte Unternehmen und Beteiligungen

Neben dem Versicherungsgeschäft, das auf einen Umsatzanteil von rund 30% kommt, erwarb Berkshire Hathaway schon sehr frühzeitig die vollständige Kontrolle über Unternehmen aus den verschiedensten Bereichen wie zum Beispiel den Süßwarenhersteller See’s Candies, das Möbelhaus Nebraska Furniture Mart, das Bekleidungsunternehmen Fruit of the Loom, den Juwelier Borsheims Fine Jewelry und viele andere mehr.

Wesentliche Anteile an Berkshires Umsatz haben inzwischen auch der größte Hersteller von Fertighäusern in den USA, Clayton Homes, das amerikanische Großhandelsunternehmen McLane, das Lebensmittel und Non-Food an Convenience-Stores, Discounter, Drogerien, und Restaurants in den USA vertreibt sowie Burlington Northern Santa Fe mit Sitz in Fort Worth, Texas, die zweitgrößte Eisenbahngesellschaft der Vereinigten Staaten.

Aktienportfolio

Des Weiteren hält Berkshire Hathaway in seinem Aktienportfolio große Positionen an namhaften börsennotierten Aktiengesellschaften wie Apple, Bank of America, The Coca-Cola Company, American Express oder Kraft Heinz. Dabei haben Buffetts Investment in Apple und die Bank of Amercia den größten Anteil an Berkshires Portfolio. Insgesamt kamen die börsennotierten Beteiligungen zum 31.12.2021 auf einen Marktwert von 337,6 Mrd. US-Dollar.

Das 4. Juwel: Berkshire Hathaway Energy

Berkshire Hathaway Energy ist eine Holdinggesellschaft, die sich zu 91% im Besitz von Berkshire Hathaway befindet. Berkshire besitzt seit 1999 eine Mehrheitsbeteiligung. Das Unternehmen kontrolliert auch Stromverteilungsunternehmen in Großbritannien und Kanada.

Bis zum Jahr 2014 war Berkshire Hathaway Energy als MidAmerican Energy Holdings Company bekannt, nahm aber den Namen seiner Muttergesellschaft an, um die Vielfalt des Portfolios widerzuspiegeln. Im Jahr 2019 bediente Berkshire Hathaway Energy 4,9 Millionen Privatkunden, erzeugte 29 Gigawatt Strom und transportiert täglich 8,2 Milliarden Kubikfuß Erdgas über 16.400 Meilen regulierte Pipelines.

In seinem Brief an die Aktionäre von Berkshire Hathaway für 2020 skizzierte Warren Buffett die „vier Juwelen“ der Gruppe. Das größte davon ist das Schaden- und Unfallversicherungsgeschäft. Berkshires zweit- und drittwichtigster Vermögenswert sind nach den Worten Buffetts Berkshires 100%-Beteiligung an der Burlington Northern Santa Fe sowie die Apple-Beteiligung in Berkshires Aktienportfolio.

An vierter Stelle nannte er die Beteiligung an Berkshire Hathaway Energy (BHE). „Was wir hier haben, ist ein sehr ungewöhnliches Versorgungsunternehmen, dessen Jahresgewinn während unserer 21-jährigen Eigentümerschaft von 122 Millionen US-Dollar auf 3,4 Milliarden US-Dollar gestiegen ist.“, sagte Buffett.

Damit ist Berkshire Hathaway Energy das fünftgrößte Energieversorgungsunternehmen der Vereinigten Staaten hinter NextEra Energy, Duke Energy, The Southern Company und Dominion Energy. Buffett beziffert den Unternehmenswert von Berkshire Hathaway Energy auf 50 Milliarden US-Dollar.

Wert der Berkshire Hathaway Aktie

In den 58 Jahren seit Warren Buffett im Jahr 1965 das Management von Berkshire Hathaway übernahm, steigerte er den Gewinn je Aktie des Unternehmens mit einer Rate von durchschnittlich 19,8% pro Jahr. Dagegen kam Buffets Benchmark, der amerikanische Aktienindex S&P 500, nur auf eine durchschnittliche jährliche Rendite von 9,9%.

Warren Buffett selbst äußerte sich zum Inneren Wert von Berkshire Hathaway auf der Jahreshauptversammlung im Jahre 1995. Damals sagte er: „Der Aktienkurs biete in Relation zu seinem Inneren Wert einen ebenso hohen Realwert oder mehr als die meisten anderen Aktien“.

Zu jener Zeit im Frühjahr 1995 war Berkshire Hathaway mit einem Kurs der A-Aktie in Höhe von 21.600 Dollar an der Börse rund 25 Milliarden Dollar wert. Berkshires Buchwert betrug am 31.12.1994 11,8 Milliarden und am 31.12.1995 17,2 Milliarden Dollar. Genauere Zahlen zum Zeitpunkt der Hauptversammlung sind leider nicht mehr öffentlich verfügbar.

Nach dieser Aussage Warren Buffetts dürfte man aufmerksam werden, wenn sich der Markwert dem 1,5-fachen Buchwert nähert oder ihn unterschreitet. Eine Kurs-Buchwert-Spanne zwischen 1,5 und 2 war für die Aktie von Berkshire Hathaway in der Vergangenheit gewöhnlich.

Tabelle 1: Entwicklung Buchwert je A-Aktie von 2001 – 2021:

Zu Beginn des 2. Quartals 1996 sagte Warren Buffett im Vorfeld der Ausgabe der Klasse-B-Aktien (WKN: A0YJQ2 / ISIN: US0846707026), dass er zu den derzeitigen Kursen Berkshire Hathaway für zu teuer hält und die Aktien nicht kaufen würde. Der Kurs lag damals bei 36.000 Dollar und das Eigenkapital je A-Aktie (WKN: 854075 / ISIN: US0846701086) bei rund 15.000 Dollar. Dies entspricht dem 2,4-fachen Buchwert.

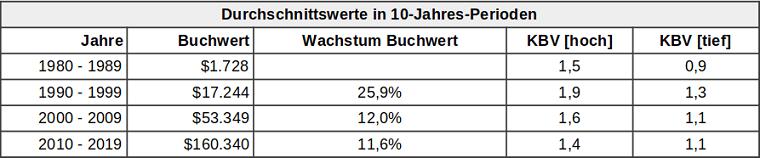

Tabelle 2: Entwicklung Buchwert in rollierenden 10-Jahres-Perioden

Zeitgleich mit dem Höhepunkt der Technologieblase gegen Ende der 1990er Jahre erreichte der Aktienkurs von Berkshire Hathaway am 10. März 2000 einen Tiefstkurs von 41.300 Dollar. Bei einem Eigenkapitalwert von 37.987 Dollar je A-Aktie per 31. Dezember 1999 entsprach dies einem Kurs-Buchwert-Verhältnis von 1,1.

Per Ende 2021 betrug Berkshires Buchwert 514,9 Milliarden Dollar oder 340.973 Dollar je A-Aktie. Mit Veröffentlichung des Geschäftsberichts im Februar 2022 liegt die Marktkapitalisierung des Unternehmens bei rund 713 Milliarden Dollar. Daraus ergibt sich ein Kurs-Buchwert-Verhältnis von 1,38.

An der Entwicklung des Buchwertes je Berkshire Hathaway A-Aktie lässt sich sehr schön ablesen, wie Warren Buffett den Zinseszinseffekt für sich und seine Anteilseigner genutzt hat.

Weitere Quellen:

- Berkshire Hathaway Datenblatt für den Zeitraum 2005 bis 2021 [PDF-Datei]

- Owner’s Manual [PDF-Datei]

- Der von Warren Buffett persönlich geschriebene Aktionärsbrief wird jedes Jahr im März am ersten oder zweiten Samstag gemeinsam mit dem aktuellen Geschäftsbericht auf der Berkshire Hathaway Website zum Download bereitgestellt.

- Aktueller Kurs der A-Aktien auf Yahoo Finanzen

- Aktienbewertung und Daten von GuruFocus.com

- CNBC Video-Archiv von Berkshires Hauptversammlungen seit 1994

- Analyse von Whitney Tilson aus August 2019