Die Generally Accepted Accounting Principles (GAAP) sind die festgelegten Rechnungslegungsgrundsätze, die US-Unternehmen bei der Erstellung von Abschlüssen befolgen müssen. US-GAAP zielt darauf ab, die Klarheit, Einheitlichkeit und Vergleichbarkeit der Kommunikation von Finanzinformationen zu verbessern.

Dagegen werden Non-GAAP-Berichte den Anlegern häufig zur Verfügung gestellt, um die Vergleichbarkeit aktueller und historischer Unternehmensergebnisse zu verbessern und einen genaueren Ausgangspunkt für Finanzprognosen zu schaffen. Daher schließen Non-GAAP-Ergebnisse einmalige Ausgaben wie Restrukturierungskosten oder Goodwill-Abschreibungen aus.

Da die amerikanische Börsenaufsicht SEC jedoch lediglich verlangt, dass einer Non-GAAP-Kennzahl die am direktesten vergleichbare GAAP-Kennzahl gegenübergestellt werden muss, kann die Non-GAAP-Berichterstattung von Unternehmen zu Unternehmen stark variieren. Es gibt keinen Standardrahmen.

Folglich müssen Anleger die Richtigkeit und Auswirkung von nicht GAAP-konformen Finanzanpassungen weitestgehend selbst bestimmen, da die Größenordnung der Unterschiede in der Gewinn- und Verlustrechnung zwischen US-GAAP- und Non-GAAP-Zahlen erheblich sein kann.

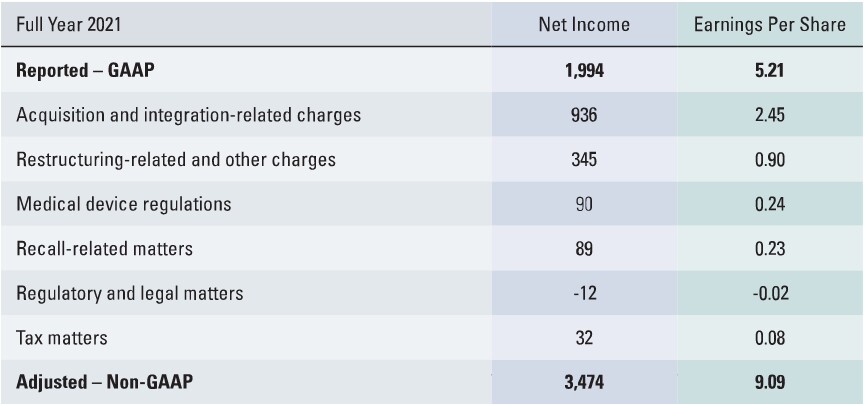

In einem aktuellen Artikel der Investmentfirma Jensen Investment Management werden die Unterschiede zwischen der GAAP-Berichterstattung und der Non-GAAP-Berichterstattung am Beispiel der Finanzergebnisse der Stryker Corporation, einem Hersteller orthopädischer und chirurgische Implantate, für das Geschäftsjahr 2021 diskutiert.

Stryker‘s Non-GAAP-Gewinn

Quelle: Jensen Investment Management

Stryker‘s Non-GAAP-Einnahmen sind um fast 75 % höher als die GAAP-Einnahmen. Dies sind die einzelnen Anpassungen, die vom Unternehmen vorgenommen wurden:

- Akquisitions- und integrationsbezogene Kosten: Einmalige Kosten im Zusammenhang mit Integrationsbemühungen bei kürzlich erworbenen Unternehmen, Auswirkungen der Marktbewertung auf erworbene Vorräte sowie Abschreibungen auf erworbene immaterielle Vermögenswerte.

- Restrukturierungsbezogene und sonstige Kosten: Kosten im Zusammenhang mit der Beendigung von Vertriebsbeziehungen in bestimmten Ländern und Personalabbau, Eliminierung von Produktlinien und Abschreibungen auf immaterielle Vermögenswerte.

- Vorschriften für Medizinprodukte: Kosten im Zusammenhang mit der Aktualisierung von Qualitätssicherungssystemen für die Herstellung, Produktkennzeichnung, Abschreibungen von Vermögenswerten und Wiederaufarbeitung von Produkten, um den neuen Vorschriften für Medizinprodukte in der Europäischen Union und China zu entsprechen.

- Rückrufangelegenheiten: Schätzung des wahrscheinlichen Verlusts zur Lösung bestimmter Rückrufangelegenheiten.

- Rechtliche Angelegenheiten: Schätzung des Verlusts zur Lösung bestimmter aufsichtsrechtlicher oder anderer rechtlicher Angelegenheiten sowie die Höhe der Prämien aus Vergleichen.

- Steuerangelegenheiten: Steueranpassungen, einschließlich solcher im Zusammenhang mit dem „Tax Cuts and Jobs Act von 2017“ sowie die Übertragung bestimmter geistiger Eigentumsrechte zwischen Steuerhoheiten.

Da es sich aus Sicht von Stryker hauptsächlich um einmalige Ausgaben handelt, erscheinen die vorgenommenen Anpassungen zur Bestimmung des Non-GAAP-Nettogewinns nach Einschätzung der Anaysten von Jensen Investment Management angemessen.

Jensen betont, dass Non-GAAP-Zahlen Anlegern helfen können, Stryker‘s Ergebnisse für das Geschäftsjahr 2021 besser mit den historischen Ergebnissen des Unternehmens zu vergleichen und eine repräsentativere Basis für die Prognose der zukünftigen Gewinne zu erstellen.

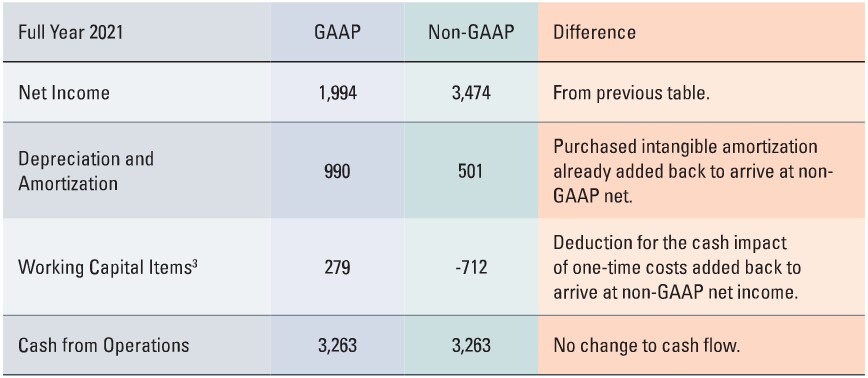

Die Anpassungen der Non-GAAP-Berichterstattung haben jedoch keine Auswirkungen auf den Cash-Flow, der beispielsweise in Bewertungsmodellen wie dem DCF-Verfahren verwendet wird.

Stryker‘s Cash-Flow Rechnung

Quelle: Jensen Investment Management

Wie in obiger Tabelle ersichtlich, wird Stryker‘s Cash-Flow durch die vorgenommenen Non-GAAP-Gewinnanpassungen nicht beeinflusst.

Das Verständnis dieser Rechnung ist aus Sicht von Jensen Investment Management für die Wertpapierbewertung von entscheidender Bedeutung, da Jensen den Nettogewinn – unabhängig ob GAAP oder Non-GAAP – nicht bewertet. Stattdessen leitet sich die Methode der Wertpapierbewertung aus dem Barwert zukünftiger Cash-Flows ab, die den Aktionären zur Verfügung stehen.

Schlussfolgerungen

Der Schlüssel zum erfolgreichen Navigieren durch solche Bilanzierungsunterschiede liegt darin, sich auf den Cash-Flow und nicht auf die ausgewiesenen Gewinne zu konzentrieren.

Aus diesem Grund priorisiert Jensen Investment Management in ihren Analysen die aktuellen und prognostizierten Cash-Flows, die von den gehaltenen Portfoliounternehmen sowie potenziellen Investmentkandidaten generiert werden.

Barmittel sind laut Jensen greifbarer und daher weniger anfällig für Anpassungen, die das eigene Urteil über den tatsächlichen Shareholder Value beeinflussen können. Daher ist die korrekte Analyse der „Cash-Generierung“ ein wichtiger Bestandteil der Unternehmensbewertung.