In seinem neusten Memo mit dem Titel „Bull Market Rhymes“ untersucht Howard Marks wiederkehrende Anlagethemen, um die aktuelle Marktkorrektur und den vorangegangenen Bullenmarkt in einen Zusammenhang zu stellen.

Marks erörtert die Rolle, die Finanzinnovationen wie SPACs und Kryptowährungen im letzten Bullenmarkt gespielt haben und warum er glaubt, dass Investitionszyklen in erster Linie durch die Psychologie und nicht durch die Fundamentaldaten angetrieben werden.

Quelle: oaktreecapital.com

Zu Beginn seines Memos betont Howard Marks, dass dieses nichts mit der Einschätzung der wahrscheinlichen Richtung der Märkte von hier aus zu tun hat, sondern lediglich versucht, die jüngsten Ereignisse in den Kontext der Geschichte einzubinden und auf einige implizite Lehren hinzuweisen.

Hierzu geht er 22 Jahre – bis vor das Platzen der Dotcom-Blase im Jahr 2000 – zurück, um zu illustrieren, was er für einen echten Bullenmarkt und das Ende des daraus resultierenden Bärenmarktes hält.

Wenn Howard Marks von einem echten Bullenmarkt spricht, denkt er nicht an Standarddefinitionen. Ein Bullenmarkt sollte seiner Ansicht nach nicht als prozentuale Preisbewegung definiert werden. Für ihn sind Bullenmärkte am besten beschrieben, wie sie sich anfühlen. Ihn interessiert die Psychologie dahinter und das Verhalten, zu dem die Psychologie führt.

Exzesse und Korrekturen

Howard Marks hat während seiner Jahre als Investor mehrere bedeutende Zyklen durchlebt und wurde von ihnen geschult. Er glaubt, dass das Verständnis, wo wir uns im aktuellen Marktzyklus befinden, uns einen Hinweis darauf geben kann, was als nächstes kommen wird. Doch warum haben wir Zyklen?

Wenn beispielsweise der S&P 500 in den 65 Jahren, seit er am 4. März 1957 in seiner jetzigen Form begründet wurde, durchschnittlich knapp über 10% pro Jahr rentiert hat, warum bringt er dann nicht einfach jedes Jahr 10% Rendite? Und warum hat die jährliche Rendite während dieser Zeit nur sechsmal zwischen 8% und 12% gelegen?

Der Grund hierfür sind nach Einschätzung von Howard Marks Übertreibungen und Korrekturen.

Wenn die Börse eine Maschine wäre, könnte man vernünftigerweise erwarten, dass sie sich im Laufe der Zeit konstant entwickeln würde. Marks vertritt die Ansicht, dass der erhebliche Einfluss der Psychologie auf die Entscheidungsfindung der Anleger die Schwankungen des Marktes weitestgehend erklärt.

Wenn Anleger sehr optimistisch werden, neigen sie zu dem Schluss, dass (a) alles für immer steigen wird und (b) unabhängig davon, was sie für einen Vermögenswert bezahlen, jemand anderes kommen wird, um ihn für mehr von ihnen zu kaufen (Narrentheorie).

Dies führt zur folgenden Abläufen:

- Die Aktienkurse steigen schneller als die Unternehmensgewinne und steigen deutlich über den fairen Wert (Überschuss nach oben).

- Schließlich enttäuschen die Bedingungen im Anlageumfeld und/oder die Torheit der erhöhten Preise wird deutlich und sie fallen zurück in Richtung ihrer fairen Werte (Korrektur).

- Die Kursrückgänge erzeugen weiteren Pessimismus und dieser Prozess führt schließlich dazu, dass die Kurse den Wert der Aktien weit unterschätzen (Übertreibung nach unten).

- Die daraus resultierenden Käufe von Schnäppchenjägern führen dazu, dass sich die gedrückten Preise in Richtung des fairen Wertes erholen (Korrektur).

Der Exzess nach oben sorgt für einen Zeitraum mit überdurchschnittlichen Renditen und der Trend zum Exzess nach unten führt zu einem Zeitraum mit unterdurchschnittlichen Renditen. In den Jahren 2020/21 haben wir eine Reihe von Exzessen nach oben gesehen, und jetzt sehen wir die Korrekturen davon.

Psychologie des Bullenmarktes

In einem Bullenmarkt führen günstige Entwicklungen zu Kurssteigerungen und heben die Anlegerpsychologie. Positive Psychologie führt zu aggressivem Verhalten. Aggressives Verhalten führt zu höheren Preisen. Steigende Preise fördern eine rosigere Psychologie und weitere Risikobereitschaft. Diese Aufwärtsspirale stellt laut Howard Marks das Wesen eines Bullenmarktes dar.

Zu Beginn der Corona-Pandemie erlebten die Börsen einen klassischen Zusammenbruch der Vermögenspreise. So erreichte beispielsweise der S&P 500 am 19. Februar 2020 ein damaliges Allzeithoch von 3.386 Punkten, bevor er in nur 34 Tagen um ein Drittel auf ein Tief von 2.237 Punkten fiel.

Danach kombinierten sich eine Reihe von Kräften, um massive Kursgewinne zu erzielen:

- Die Federal Reserve senkte den Leitzins auf nahe Null und das Finanzministerium kündigte zusammen mit der Fed massive Stimulierungsmaßnahmen an.

- Diese Maßnahmen überzeugten die Anleger davon, dass diese Institutionen alles tun würden, um die Wirtschaft zu stabilisieren.

- Die Zinssenkung hat die Renditeaussichten, die erforderlich sind um Investitionen relativ attraktiv erscheinen zu lassen, deutlich reduziert.

- Die Kombination dieser Faktoren zwang die Anleger Risiken zu tragen, vor denen sie kurz zuvor geflohen waren.

- Die Vermögenspreise stiegen: Bis Ende August 2020 hatte der S&P 500 seinen Rückgang wieder aufgeholt und sein Februar-Hoch übertroffen.

- Die FAAMGs (Facebook, Amazon, Apple, Microsoft und Google), Softwareaktien und andere Technologieaktien stiegen dramatisch und trieben den Markt nach oben.

- Schließlich kamen die Anleger zu dem Schluss – wie sie es oft tun, wenn die Dinge gut laufen – dass sie mehr davon erwarten könnten.

Das Wichtigste an der Bullenmarktpsychologie ist nach Einschätzung von Howard Marks, dass die meisten Menschen, wie im letzten Aufzählungspunkt erwähnt, steigende Aktienkurse als positives Zeichen für die Zukunft sehen.

Das bringt ihn zu den drei Phasen eines Bullenmarktes, die er vor ungefähr 50 Jahren gelernt hat:

- die erste, wenn ein paar vorausschauende Leute glauben, dass es besser wird,

- die zweite, wenn die meisten Anleger erkennen, dass tatsächlich eine Verbesserung im Gange ist, und

- die dritte, wenn alle zu dem Schluss kommen, dass die Dinge für immer besser werden.

Für Howard Marks ist es interessant festzustellen, dass – obwohl sich der Markt von der Niedergeschlagenheit im März 2020 zu einem Boom im Mai bewegte (dank der Federal Reserve) – die häufigste Anlegerhaltung Zweifel waren.

Es dauerte bis Ende 2020, als der S&P 500 im Jahresverlauf um 16,3% und seit dem Tiefststand im März um 67,9% zugelegt hat, dass die Anlegerpsychologie die boomenden Aktienkurse einholte.

Der Bullenmarkt von 2020 war aus der Erfahrung von Howard Marks heraus beispiellos, da es im Wesentlichen keine erste Phase und nur sehr wenig von der zweiten gab. Viele Anleger gingen von „hoffnungslos“ Ende März direkt zu „sehr optimistisch“ später im Jahr über. Es ist also ein großer Fehler zu erwarten, dass sich die Geschichte immer genau wiederholen muss.

Optimistische Begründungen, „Superaktien“ und das „Neue Ding“

Die Geschichte zeigt jedoch zu Genüge, dass wenn (a) Märkte ein bullisches Verhalten zeigen, (b) Bewertungen übertrieben werden und (c) das Neueste ohne Zögern akzeptiert wird, die Konsequenzen oft sehr schmerzhaft sind. Jeder weiß, dass auf parabolische Aktienmarktsteigerungen im Allgemeinen Rückgänge von 20-50% folgen.

Eines von Howard Marks Lieblingszitaten bringt es auf den Punkt:

Zur Euphorie tragen zwei weitere Faktoren bei, die in unserer Zeit oder in vergangenen Zeiten kaum Beachtung finden. Der erste ist die extreme Kürze des Finanzgedächtnisses. In der Folge ist die finanzielle Katastrophe schnell vergessen. Die weitere Konsequenz: Wenn dieselben oder sehr ähnliche Umstände wieder eintreten, manchmal in nur wenigen Jahren, werden sie von einer neuen, oft jugendlichen und immer überaus selbstbewussten Generation als brillante innovative Entdeckung im Finanzwesen gefeiert. Es kann nur wenige Bereiche menschlichen Strebens geben, in denen die Geschichte so wenig zählt, wie in der Welt der Finanzen. – John Kenneth Galbraith, A Short History of Financial Euphoria

Howard Markt glaubt jedoch nicht, dass Investoren wirklich vergesslich sind. Vielmehr stehen auf der einen Seite die Kenntnis der Geschichte und die Angemessenheit der Klugheit, auf der anderen der Traum vom Reichwerden. Letzterer gewinnt immer. Erinnerung, Vorsicht, Realismus und Risikoaversion würden diesem Traum nur im Wege stehen.

Aus diesem Grund werden berechtigte Bedenken regelmäßig abgetan, wenn Bullenmärkte in Gang kommen. An ihre Stelle treten oft intellektuelle Rechtfertigungen für Bewertungen, die über historische Normen hinausgehen.

Eine weitere Rechtfertigung für Bullenmärkte findet sich oft in dem Glauben, dass bestimmte Unternehmen garantiert eine grandiose Zukunft genießen werden. Dies gilt für die Nifty-Fifty Wachstumsunternehmen Ende der 1960er Jahre; die Hersteller von Diskettenlaufwerken in den 1980er Jahren und den Telekommunikations- und Internetunternehmen Ende der 1990er Jahre.

Es wurde angenommen, dass jede dieser Entwicklungen in der Lage ist die Welt zu verändern, sodass die vergangenen Geschäftsrealitäten die Vorstellungskraft der Investoren nicht einschränken müssen. Und sie haben die Welt verändert. Dennoch hielten sich die stark erhöhten Bewertungen von Vermögenswerten, die sie rechtfertigen sollten, nicht.

In vielen Haussemärkten werden eine oder mehrere Gruppen zu dem gesalbt, was Howard Marks „Superaktien“ nennt. Ihr rasanter Aufstieg stimmt Anleger zunehmend optimistisch.

Dieser steigende Optimismus führt zu noch höheren Preisen. Ein Teil dieser positiven Einstellung und Wertschätzung schlägt sich durch relative Wertvergleiche und/oder aufgrund der allgemeinen Verbesserung der Wertentwicklung in der Anlegerstimmung positiv auf andere Wertpapiergruppen (oder alle Wertpapiere) nieder.

FAAMGs

Ganz oben auf der Liste der Unternehmen, die die Anleger 2020/21 begeisterten, waren die FAAMGs, deren Marktbeherrschung und Skalierbarkeit noch nie zuvor erreicht worden waren. Die dramatische Kurssteigerung der FAAMG-Aktien im Jahr 2020 erregte die Aufmerksamkeit der Anleger und unterstützte einen weit verbreiteten Schwenk in Richtung Hausse.

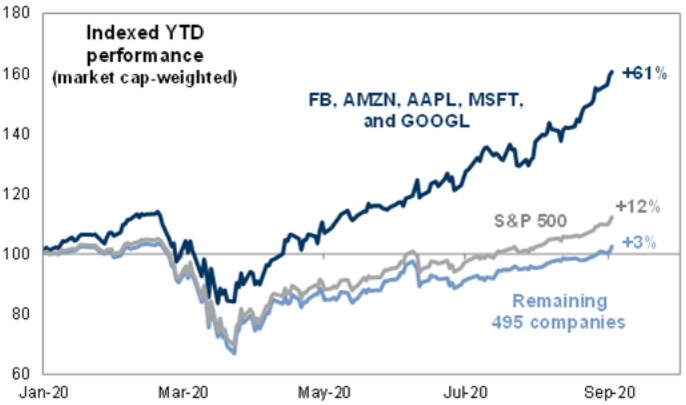

Bis September 2020 (d.h. innerhalb von sechs Monaten) hatten sich diese Aktien seit ihren Tiefstständen im März fast verdoppelt und stiegen seit Jahresbeginn um 61%. Vor allem diese fünf Aktien sind im S&P 500 stark gewichtet, sodass ihre Performance zu einem guten Gesamtgewinn für den Index führte.

Dies lenkte allerdings die Aufmerksamkeit von der weit weniger beeindruckenden Performance der anderen 495 Aktien ab. Die Rendite der „Superaktien“ entfachte die Begeisterung der Anleger und ließ Sorgen über das Fortbestehen der Pandemie oder andere Risiken außer Acht.

Quelle: Goldman Sachs

Der überwältigende Erfolg der FAAMGs schuf einen Glanz, der sich positiv auf Technologieaktien im Allgemeinen auswirkte. Die Nachfrage nach Aktien des Sektors stieg sprunghaft an. Und wie in der Investmentwelt üblich, förderte und ermöglichte die starke Nachfrage das Angebot.

Ein bemerkenswerter Maßstab ist in diesem Fall die Einstellung zu Börsengängen von unrentablen Unternehmen. Vor der Dotcom-Blase Ende der 1990er Jahre waren Börsengänge von Unternehmen, die kein Geld verdienten, relativ selten. Während der Blase wurden sie zur Norm. Danach sank ihre Zahl aber wieder.

In der Hausse der Jahre 2020/21 erlebten Börsengänge von unrentablen Unternehmen erneut einen großen Aufschwung.

SPACs

Wenn Unternehmen mit glänzenden Zukunftsmärkten Treibstoff für Bullenmärkte liefern, können Dinge, die neu auf den Märkten sind, Marktexzesse verstärken. SPACs (Special Purpose Acquisition Companys) sind für Howard Marks ein großartiges aktuelles Beispiel.

Investoren stellten diesen neu gegründeten Vehikeln Blankoschecks für Akquisitionen unter der Bedingung aus, dass Anleger ihr Geld mit Zinsen zurückerhalten könnten, (a) wenn innerhalb von zwei Jahren keine Übernahme vollzogen wurde oder (b) wenn den Anlegern die vorgeschlagene Übernahme nicht gefiel.

Dies schien ein „No-Lose-Vorschlag“ zu sein (drei der gefährlichsten Wörter der Welt) und die Zahl der organisierten SPACs stieg von nur 10 im Jahr 2013 und 59 im Jahr 2019 auf 248 im Jahr 2020 und 613 im Jahr 2021. Einige erzielten große Gewinne und in anderen Fällen nahmen die Investoren ihr Geld mit Zinsen zurück.

Aber der Mangel an Skepsis gegenüber dieser relativ ungetesteten Innovation – angeheizt durch die Psychologie des Bullenmarktes – ermöglichte es, zu viele SPACs zu schaffen.

Heute wird der durchschnittliche SPAC, der seit 2020 durch den Abschluss einer Übernahme (jeweils mit Zustimmung seiner Investoren) „de-SPAC-ed“ wurde, zu 5,25 US-Dollar verkauft, gegenüber seinem Ausgabepreis von 10,00 US-Dollar.

Dies ist ein gutes Beispiel für eine neue Sache, die sich als weniger zuverlässig herausstellte und für Anleger, die wieder einmal auf eine Wunderwaffe hereingefallen sind, mit der man nicht verlieren kann.

Meme-Aktien

Howard Marks führt in seinem Memo eine weitere Dynamik mit neuartigen Faktoren auf, die es verdient erwähnt zu werden, da sie beispielhaft zeigt, wie „das Neue“ zu Bullenmärkten beitragen kann:

- Robinhood Markets begann in den Jahren vor der Pandemie damit, provisionsfreien Handel mit Aktien, ETFs und Kryptowährungen anzubieten. Als die Covid-19-Krise ausbrach, ermutigte dies die Menschen, „an der Börse zu spielen“, als Casinos und Sportveranstaltungen für Wetten geschlossen wurden.

- Großzügige Stimulus-Schecks wurden an Millionen [Amerikaner] verschickt, die ihren Arbeitsplatz nicht verloren hatten, was bedeutet, dass viele Menschen während der Pandemie einen Anstieg ihres verfügbaren Einkommens erlebten.

- Schwarze Bretter wie Reddit verwandelten das Investieren in eine soziale Aktivität für Menschen, die zu Hause eingeschlossen waren.

- Infolgedessen wurde eine große Anzahl unerfahrener Kleinanleger online rekrutiert, von denen vielen die erforderliche Erfahrung fehlte, um zu wissen, was einen Anlagewert ausmacht.

- Neuankömmlinge wurden von einer beliebten Kultfigur aufgewühlt, die sagte: „Aktien steigen nur.“

- Infolgedessen stiegen viele Technologie- und „Meme-Aktien“ (Anmerkung: Aktien, die im Internet viral gegangen sind und die Aufmerksamkeit vieler Privatanleger auf sich gezogen haben) in die Höhe.

Kryptowährungen

Das letzte Element, das für Howard Marks wert ist diskutiert zu werden, ist sind die Kryptowährungen.

Befürworter von Bitcoin zitieren beispielsweise seine vielfältigen Verwendungsmöglichkeiten sowie das begrenzte Angebot im Verhältnis zur potenziellen Nachfrage. Skeptiker hingegen weisen auf den fehlenden Cashflow von Kryptowährungen hin und damit auf die Unmöglichkeit, einen fairen Preis zu bestimmen.

Unabhängig davon, welche Seite sich als richtig erweisen wird, Bitcoin erfüllt für Howard Marks einige Eigenschaften eines Bullenmarkt-Nutznießers:

- Es ist relativ neu (obwohl es seit 14 Jahren existiert, ist es den meisten Menschen erst seit fünf Jahren bekannt).

- Es erlebte einen dramatischen Preisanstieg und stieg von 5.000 US-Dollar im Jahr 2020 auf einen Höchststand von 68.000 US-Dollar im Jahr 2021.

- Und es ist sicherlich etwas, das laut Galbraith frühere Generationen „nicht zu schätzen wissen“.

- In all diesen Aspekten erfüllt es perfekt Galbraiths Beschreibung von etwas, das „von einer neuen, oft jugendlichen und immer äußerst selbstbewussten Generation als brillant innovative Entdeckung im Finanzbereich gefeiert wird“.

Bitcoin ist etwas mehr als die Hälfte von seinem Hoch von 2021 entfernt, aber andere unter den Tausenden von Kryptowährungen die geschaffen wurden, sind viel stärker gefallen.

Howard Marks kommt aufgrund der geschilderten Entwicklungen zu dem Schluss, dass die beeindruckende Performance der FAAMGs, Technologieaktien im Allgemeinen, SPACs, Meme-Aktien und Kryptowährungen im Jahr 2020 die Begeisterung für sie verstärkte und zum allgemeinen Optimismus der Anleger beitrug.

Es ist schwer vorstellbar, dass ein ausgewachsener Bullenmarkt in der Abwesenheit von etwas entsteht, das noch nie zuvor gesehen oder gehört wurde. Das „neue Ding“ und der Glaube, dass „dieses Mal alles anders ist“, sind für Howard Marks leuchtende Beispiele für wiederkehrende Themen in einem Bullenmarkt.

Der Wettlauf zum Boden

Ein weiteres Bullenmarktthema, das sich laut Howard Marks von Zyklus zu Zyklus reimt, sind die schädlichen Auswirkungen von Bullenmarkttrends auf die Qualität der Entscheidungsfindung der Anleger. Kurz gesagt, wenn brennender Optimismus von Besonnenheit abweicht:

- Vermögenspreise steigen,

- Gier wächst relativ zur Angst,

- Die Angst, etwas zu verpassen, ersetzt die Angst, Geld zu verlieren und

- Risikoaversion und Vorsicht verfliegen

Howard Marks gibt zu bedenken, dass es die Risikoaversion und die Angst vor Verlusten sind, die die Märkte sicher und gesund halten. Die oben aufgeführten Entwicklungen wirken in der Regel zusammen, um die Märkte anzukurbeln, vorsichtige Untersuchungen und Überlegungen zu verdrängen und die Märkte zu einem gefährlichen Ort machen.

In einem Memo aus dem Jahr 2007 mit dem Titel „The Race to the Bottom“ hat Howard Marks erklärt, dass Investoren und Kapitalgeber, wenn sie zu viel Geld in den Händen haben und es zu eifrig einsetzen wollen, zu aggressiv um Wertpapiere und die Chance auf Kredite bieten.

Ihre temperamentvollen Gebote reduzieren die voraussichtlichen Renditen, treiben das Risiko in die Höhe, schwächen die Sicherheitsstrukturen und verringern den Spielraum für Fehler.

- Die vorsichtige Investorin, die an ihrem Standpunkt festhält, sagt: „Ich bestehe auf 8% Rendite und starken Zusagen.“

- Ihre Konkurrentin antwortet: „Ich akzeptiere 7% Rendite und verlange weniger Zusagen.“

- Der am wenigsten disziplinierte, der die Gelegenheit nicht verpassen möchte, sagt: „Ich gebe mich mit 6% Rendite und ohne Zusagen zufrieden.“

Das ist der Wettlauf zum Boden. Aus diesem Grund wird oft gesagt, dass „die schlechtesten Kredite in den besten Zeiten vergeben werden“. Das ist etwas, das nicht passieren kann, wenn die Leute durch die jüngsten Verluste leiden und Angst davor haben, noch mehr zu verlieren.

Es ist für Howard Marks kein Zufall, dass die rekordverdächtige mehr als 10-jährige Wirtschaftserholung und der Anstieg der Aktienmärkte, die auf die massive Reaktion der Fed auf die globale Finanzkrise 2007-2008 folgten, begleitet wurden von:

- einer Welle von Börsengängen von verlustbehafteten Unternehmen;

• Rekordemission von Wertpapieren mit Sub-Investment-Grade-Rating, einschließlich riskanter Schuldtitel mit CCC-Rating; - die Emission von Schuldtiteln von Unternehmen in volatilen Branchen wie Technologie und Software, die Kreditgeber in vorsichtigeren Zeiten wahrscheinlich meiden werden;

- steigende Bewertungsmultiplikatoren bei Akquisitionen und Übernahmen und

- schrumpfende Risikoprämien

Günstige Entwicklungen begünstigen auch den verstärkten Einsatz von Fremdkapital. Hebelwirkung vergrößert Gewinne und Verluste. Aber in Haussemärkten fühlen sich die Anleger sicher, dass sie Gewinne erzielen und ignorieren die Möglichkeit von Verlusten. Howard Marks fasst dies in der althergebrachten Anlageweisheit „Was der Weise am Anfang tut, tut am Ende der Narr“ zusammen.

Menschen, die in der ersten Phase eines Bullenmarkts kaufen, wenn die Preise aufgrund des vorherrschenden Pessimismus niedrig sind (wie während der globalen Finanzkrise und in den frühen Tagen der Covid-19-Pandemie im Jahr 2020), haben das Potenzial Geld zu verdienen sowie hohe Aussichten auf Rendite mit wenig Risiko. Die Hauptvoraussetzungen sind Geld und die Nerven, es auszugeben.

Aber wenn die Bullenmärkte heißlaufen und gute Renditen den Optimismus der Anleger fördern, sind es Eigenschaften wie Eifer, Leichtgläubigkeit und Risikobereitschaft, die belohnt werden. In der dritten Phase eines Bullenmarktes kaufen Neueinsteiger aggressiv und halten den Markt für eine Weile in der Höhe. Vorsicht, Selektivität und Disziplin verschwinden genau dann, wenn sie am dringendsten benötigt werden.

Aufgrund all dessen ist der Begriff „Bullenmarkt-Psychologie“ für Howard Marks nichts Positives. Er bedeutet sorgloses Verhalten und eine hohe Risikotoleranz. Anleger sollten eine solche Psychologie beunruhigend und nicht ermutigend finden.

Warren Buffett formuliert es wie folgt: „Je weniger umsichtig andere ihre Geschäfte führen, desto umsichtiger sollten wir unsere eigenen Angelegenheiten führen“. Anleger müssen wissen, wann die Bullenmarkt-Psychologie im Kommen ist und die erforderliche Vorsicht walten lassen.

Das Pendel schwingt

Bullenmärkte entstehen nicht aus dem Nichts. Die Gewinner in jedem Bullenmarkt sind Gewinner aus dem einfachen Grund, dass ihren Gewinnen ein Körnchen Wahrheit zugrunde liegt. Allerdings neigt die zuvor beschriebene Aufwärtsbewegung dazu, die Vorzüge zu übertreiben und treibt die Wertpapierpreise auf überhöhte und damit anfällige Niveaus. Und der Aufschwung hält nicht ewig an.

In seinem Memo „On the Couch“ aus Januar 2016 schrieb Howard Marks: „In der realen Welt schwanken die Dinge im Allgemeinen zwischen ziemlich gut und nicht so toll. Aber in der Welt des Investierens schwankt die Wahrnehmung oft von makellos zu hoffnungslos“.

Die Art und Weise, wie die Dinge an den Märkten ernsthaft übertrieben werden, ist für Howard Marks eines der Hauptmerkmale des Anlegerverhaltens. Während der Hausse kommen die Anleger zu dem Schluss, dass schwierige, unwahrscheinliche und noch nie dagewesene Dinge sicher funktionieren werden.

Aber in weniger überschwänglichen Zeiten regen positive Wirtschaftsnachrichten oder Gewinnerwartungen nicht zum Kauf an und steigende Preise machen denjenigen, die nicht ausreichend investiert sind, das Leben nicht mehr schwer. Das führt dazu, dass Anleger nicht mehr bereit sind, ihre Ungläubigkeit zu unterdrücken und die Psychologie schlägt in Negativität um.

Der Schlüssel liegt nach Einschätzung von Howard Marks in der Tatsache, dass Anleger in der Lage sind, praktisch jede Nachricht positiv oder negativ zu interpretieren. Je nachdem, wie sie berichtet wird und wie sie sich fühlen.

Die vorherrschenden Erzählungen spiegeln die zuvor erwähnte „makellose bis hoffnungslose“ Progression wider, die einer Umkehrung unterliegt. Während das Argument, das den Bullenmarkt unterstützt, ziemlich wahrscheinlich gewesen sein mag, hielten die Anleger es für unumstößlich als alles gut lief.

Sobald jedoch einige der Mängel des Arguments ans Licht kommen, wird es als völlig falsch abgetan.

- In der fröhlichen Zeit (vor genau einem Jahr) sagten die Tech-Bullen: „Sie müssen Wachstumsaktien für ihre jahrzehntelangen potenziellen Gewinnsteigerungen kaufen.“ Aber jetzt nach einem deutlichen Rückgang hören wir stattdessen: „Investieren basierend auf dem Zukunftspotential ist zu riskant. Bei Value-Aktien muss man sich auf ihren bestimmbaren Zeitwert und vernünftige Preise verlassen.“

- In ähnlicher Weise sagten in den berauschenden Zeiten Teilnehmer an Börsengängen von Unternehmen, die Verluste machten: „Es ist nichts falsch an Unternehmen, die Verluste melden. Sie sind berechtigt, Ausgaben für die Skalierung zu tätigen.“ Aber in der jetzigen Korrektur sagen viele: „Wer würde in unrentable Unternehmen investieren? Sie sind nur Geldverbrennungsanlagen.“

Wer nicht viel Zeit mit der Beobachtung der Märkte verbracht hat glaubt vielleicht, dass sich die Preise von Vermögenswerten ausschließlich nach den Fundamentaldaten richten. Nach Ansicht von Howard Marks stimmt das aber ganz und gar nicht.

Der Preis eines Vermögenswertes basiert für ihn auf den Fundamentaldaten und darauf, wie die Menschen diese Fundamentaldaten sehen. Die Veränderung des Preises eines Vermögenswertes beruht also auf einer Veränderung der Fundamentaldaten und/oder einer Veränderung der Sichtweise der Menschen auf diese Fundamentaldaten.

Die Fundamentaldaten eines Unternehmens lassen sich theoretisch analysieren und möglicherweise sogar vorhersagen. Die Einstellung zu den Fundamentaldaten hingegen ist psychologisch/emotional. Sie lässt sich nicht analysieren oder vorhersagen und kann sich viel schneller und dramatischer ändern.

Es gibt Sprichwörter, die auch diese Dimension erfassen:

- Die Luft entweicht viel schneller aus dem Ballon als hinein.

- Es dauert länger bis Dinge passieren, als Sie dachten. Aber dann passieren sie viel schneller, als Sie dachten, dass sie könnten.

Bei letzterem sehen wir der Erfahrung von Howard Marks nach oft, dass sich positive oder negative fundamentale Entwicklungen für eine ganze Weile häufen, ohne dass die Wertpapierkurse reagieren. Aber dann ist ein Wendepunkt erreicht – entweder fundamental oder psychologisch – und das Ganze schlägt sich plötzlich in den Preisen nieder, manchmal übertrieben.

Was passiert dann?

Laut Howard Marks behandeln Bullenmärkte nicht alle Sektoren gleich. Wie bereits erwähnt, entsteht Optimismus in Bullenmärkten am stärksten in Bezug auf bestimmte Wertpapiergruppen, wie z.B. das „Neue Ding“ oder „Superaktien“.

Diese steigen am stärksten, werden in dieser Zeit zum Sinnbild für den Bullenmarkt und ziehen weitere Käufe an. Die Medien widmen diesen Sektoren die größte Aufmerksamkeit und verlängern den Prozess. In den Jahren 2020/21 waren die FAAMGs und andere Technologieaktien die besten Beispiele für dieses Phänomen.

Für Howard Marks versteht es sich von selbst, dass Anleger, die große Mengen der Dinge halten, die in jedem Bullenmarkt führend sind, sehr gut abschneiden. Und Fondsmanager, die klug genug sind oder das Glück haben, sich ausschließlich diesen Dingen zu widmen, verzeichnen während der Optimismus überwiegt die höchsten Renditen.

Marks sagt, dass seine Branche voller Menschen ist, die berühmt wurden, weil sie einmal in Folge Recht hatten. Das gilt auch für Fondsmanager, die klug sind oder das Glück haben, in den Sektoren übergewichtet zu sein, die einen Bullenmarkt anführen. Die Aktien, die in den Aufwärtsjahren am stärksten steigen, erfahren in den Abwärtsjahren jedoch oft die stärksten Rückgänge.

Beispielsweise stieg ein Tech-Fonds [Anmerkung: Howard Marks meint wahrscheinlich den ARK Innovation ETF von Cathie Wood] im Jahr 2020 um 157%. Aber er verlor 23% im Jahr 2021 und ist bis jetzt im Jahr 2022 um weitere 57% gesunken. 100 US-Dollar, die zum Jahresende 2019 investiert wurden, waren ein Jahr später 257 US-Dollar wert. Aber heute sind es nur noch 85 US-Dollar.

Im Zusammenhang mit den Meme-Aktien hatte Howard Marks Robinhood Markets, den Erfinder des provisionsfreien Handels, erwähnt. Im Bullenmarkt 2020/21 verkörperte Robinhood die Rolle des Digitalen. Robinhood ging im Juli 2021 mit 38 US-Dollar an die Börse. In der darauffolgenden Woche stieg der Aktienkurs auf 85 US-Dollar. Heute liegt er bei 10 US-Dollar, ein Rückgang von 88% gegenüber dem Hoch in weniger als einem Jahr.

Wie steht es um das abschneiden von Indizes?

Der technologielastige Nasdaq Composite ist im Jahr 2022 bis dato „nur“ um 27,4% gefallen. Eines der Merkmale dieses Bullenmarktes ist, dass die Aktien der größten Unternehmen – die im Index am stärksten gewichtet sind – am besten abgeschnitten und den Indizes Auftrieb gegeben haben.

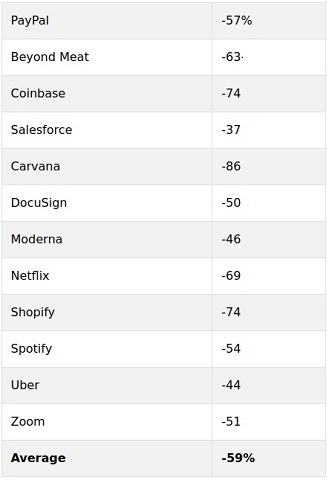

Howard Marks gibt zu bedenken, was das für den Rest bedeutet. 22% der Nasdaq-Aktien sind um mindestens 50% gefallen. Hier sind die Rückgänge von der Spitze einiger bekannter Technologie-/Digital-/Innovationsaktien, die nach dem Zufallsprinzip ausgewählt wurden (Daten vom 20. Mai):

Quelle: oaktreecapital.com

Sofern Marktpreise von einem Konsens intelligenter Investoren auf der Grundlage von Fundamentaldaten festgelegt werden, warum sind dann all diese Aktien um so große Prozentsätze gefallen? Hat sich der Wert dieser Unternehmen in den letzten Monaten wirklich im Durchschnitt mehr als halbiert hat? Diese Fragestellungen führen Howard Marks zu etwas anderem.

An Tagen, an denen der Aktienmarkt seine größten Bewegungen macht, bewegt sich Bitcoin oft in dieselbe Richtung. Gibt es einen fundamentalen Grund, warum die beiden miteinander korrelieren sollten?

Das Gleiche gilt für internationale Verbindungen. Wenn Japan den Tag mit einem großen Rückgang beginnt, folgen Europa und die USA oftmals in gleicher Art und Weise. Und manchmal sieht es so aus, als ob die US-Aktien an der Spitze stehen und Japan dann nachzieht. Sind die Fundamentaldaten dieser Länder eng genug miteinander verbunden, um eine gemeinsame Entwicklung zu rechtfertigen?

Howard Marks Antwort auf all diese Fragen lautet im Allgemeinen „nein“. Der rote Faden sind für ihn nicht die Fundamentaldaten, sondern die Psychologie. Und wenn sich letztere signifikant ändert, werden alle diese Dinge in ähnlicher Weise beeinflusst.

Schlussfolgerungen

Wie immer ist für Anleger das Wichtigste nicht, was in einem bestimmten Zeitraum passiert ist, sondern was wir aus diesen Ereignissen lernen können. Und aus den Trends in den Jahren 2020/21, die sich mit denen früherer Zyklen reimten, lässt sich eine Menge lernen.

In Bullenmärkten gilt:

- Optimismus baut sich um die Dinge auf, die spektakulär gut laufen.

- Die Wirkung ist am stärksten, wenn der Aufschwung von einer psychologisch und preislich besonders gedrückten Basis ausgeht.

- Die Bullenmarktpsychologie geht mit einem Mangel an Sorgen und einer hohen Risikotoleranz und damit einem sehr aggressiven Verhalten einher. Das Eingehen von Risiken wird belohnt und die Notwendigkeit gründlicher Sorgfalt wird ignoriert.

- Hohe Renditen stärken den Glauben an das Neue, das Unwahrscheinliche und das Optimistische. Wenn die Menge von den Vorzügen dieser Dinge überzeugt ist, neigt sie zu dem Schluss, dass „kein Preis zu hoch ist“.

- Diese Einflüsse kühlen schließlich ab, nachdem sie (und die Preise) ein unhaltbares Niveau erreicht haben.

- Erhöhte Märkte sind anfällig für exogene Ereignisse wie Russlands Einmarsch in der Ukraine.

- Die Vermögenswerte, die am stärksten gestiegen sind – und die Anleger, die sie übergewichtet haben – erleben oft schmerzhafte Rückschläge.

Das sind Themen, die Howard Marks während seiner Karriere viele Male gesehen hat. Keine davon bezieht sich ausschließlich auf grundlegende Entwicklungen. Ihre Ursachen sind vielmehr weitgehend psychologischer Natur und die Funktionsweise der Psychologie wird sich wahrscheinlich nicht ändern.

Marks ist sich daher sicher, dass solange Menschen am Anlageprozess beteiligt sind, wir sie immer wieder sehen werden. Da die großen Höhen und Tiefen der Märkte in erster Linie psychologisch bedingt sind ist es klar, dass Marktbewegungen, wenn überhaupt, nur dann vorhergesagt werden können, wenn die Preise absurde Höchst- oder Tiefststände erreicht haben.

Quelle: