Die US-Regierung hat im vergangenen Jahr fast 3 Billionen US-Dollar an COVID-Hilfen bereitgestellt, 1,9 Billionen US-Dollar in diesem Jahr und weitere 4 Billionen US-Dollar an Ausgaben sind im Gespräch. In einem LinkedIn-Artikel vom 26. Mai mit dem Titel „Two ‘Maybe Nots’ Those Fearing Hot Inflation Should Consider“ geht Ken Fisher der Frage nach, ob die erhöhten Inflationserwartungen berechtigt sind.

Fisher bringt zwei Argumente vor. Zum einen hat die US-Notenbank entgegen der gängigen Meinung möglicherweise keine wirkliche Geldschöpfung betrieben und zum andern führt der fiskalische Stimulus nicht zu überhöhtem Wirtschaftswachstum, wie ein Blick in die Geschichte beweist.

Diejenigen die argumentieren, dass massive Staatsausgaben neues Geld erzeugen und die Inflation anheizen, liegen nach Fishers Ansicht in einem Punkt richtig. Inflation ist ein monetäres Phänomen, wie Milton Friedman bekanntermaßen lehrte. Eine hohe Inflation tritt immer dann auf, wenn zu viel Geld auf zu wenig Güter trifft, was die Preise gesamtwirtschaftlich in die Höhe treibt. Dieser Prozess findet heutzutage weltweit statt.

Den Leuten, die auf die gestiegenen US-Verbraucherpreise im März und April verweisen entgegnet Fisher, dass diese vermeintlichen Inflationsschübe im direkten Jahresvergleich größtenteils einen rein rechnerischen Ursprung haben. Zum Beispiel beziehen sich die Messwerte von April auf die tiefen Basispreise des letzten Frühjahrs, als der Ölpreis erstmals in der Geschichte für kurze Zeit negativ war.

Des Weiteren erklären sich die zuletzt berichteten Anstiege in der Inflationsrate nach Einschätzung von Ken Fisher durch die Wiedereröffnung der Wirtschaft und den damit verbundenen Angebots- und Nachfrageungleichgewichten. Diese Komponente ist seiner Meinung nach von vorübergehender Natur und nicht dauerhaft.

Entwicklung der Geldmenge

Die enormen geldpolitischen Maßnahmen der Fed haben die offizielle Geldmenge in 2020 kräftig ausgeweitet. Aber wenn dies inflationär wäre, hätte die Inflation nach der vorherrschenden Geldtheorie früher ansteigen müssen, was sie nicht tat. Laut Ken Fisher ist unklar, wie viel von dem neu geschaffenen „Geld“ tatsächlich Geld ist, so wie es traditionell definiert wurde. Nämlich als Tauschmittel.

Die aktuellen Geldmengenaggregate reichen von M0 (Hartgeld plus nicht umlaufende Bankreserven) bis zu M4, einem breiten Maß, das unter anderem Giro- und Spareinlagen, Geldmarktfonds, Geldmarktpapiere und Staatsanleihen mit einer Laufzeit von weniger als einem Jahr mit einbezieht.

Die Geldmenge M4 stieg im Jahr 2020 um fast 30%. Ken Fisher glaubt jedoch nicht, dass irgendjemand Waren im Sinne von Milton Friedman mit kurzfristigen Staatsanleihen oder Geldmarktpapieren kauft. Beides ist kein echtes Geld.

Rückläufige Geldumlaufgeschwindigkeit

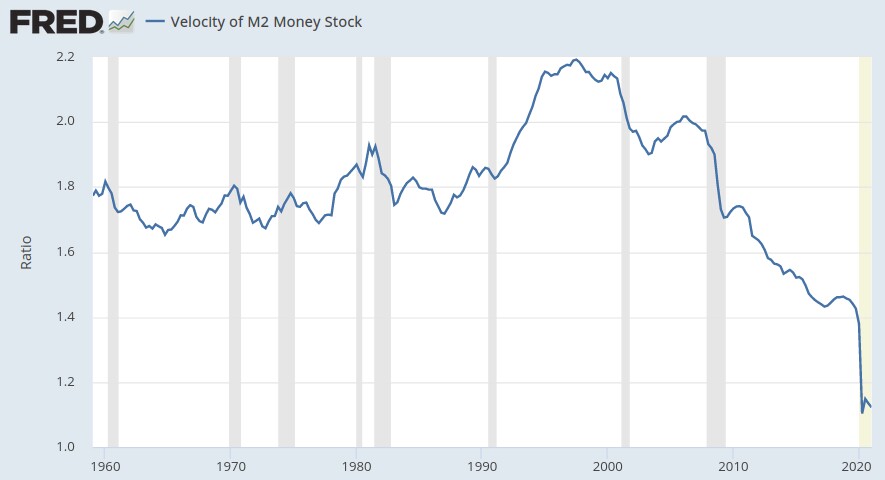

Außerdem gibt Fisher zu bedenken, dass die Geldumlaufgeschwindigkeit, die anzeigt wie oft die Geldmenge jährlich den Besitzer wechselt, lange Zeit ziemlich konstant verlief. Erst nachdem die US-Notenbank im Jahr 2008 erstmals das Instrument der quantitativen Lockerung eingeführt hatte, begann die Geldumlaufgeschwindigkeit zu sinken und erreichte im vergangenen Jahr ein Rekordtief.

Umlaufgeschwindigkeit der Geldmenge M2, Quelle: fred.stlouisfed.org

Anstatt das Wirtschaftswachstum anzukurbeln, ersetzte der Anstieg der Geldmenge nach Einschätzung von Ken Fisher im letzten Jahr anscheinend nur die verlorengegangene Umlaufgeschwindigkeit des Geldes, nachdem der Lockdown der Wirtschaft die konjunkturelle Aktivität erstickt hat.

Das Jahr 2020 liefert nach Ansicht Fishers weitere Gründe, warum Stimulus-Maßnahmen die Konjunktur in der Regel nicht anregen. Umfragen deuten darauf hin, dass die Amerikaner zusammen etwa ein Viertel ihrer COVID-Stimulus Schecks ausgegeben haben. Mit dem Rest haben sie gespart oder Schulden getilgt.

Ursache der jüngsten Preisanstiege

Ein großer Teil der jüngsten Preisanstiege bei Öl, Stahl oder Bauholz ist laut Ken Fisher auf die Produzenten zurückzuführen, die im letzten Jahr die Lage falsch eingeschätzt haben und ihre Kapazitäten reduzierten, weil sie eine langsame wirtschaftliche Erholung erwarteten. Somit hat die schnelle Wiederbelebung der Konjunktur die Unternehmen mit zu geringen Produktionskapazitäten überrascht.

Momentan führen die steigenden Preise dazu, die Produktionskapazitäten wieder hochzufahren, was aber längere Zeit in Anspruch nehmen wird. Schließlich wird das Angebot nach Einschätzung von Ken Fisher steigen und die Nachfrage decken, wodurch der Preisanstieg verlangsamt wird. Im Laufe der Zeit werden sich Angebot und Nachfrage wieder im Einklang befinden.

Auswirkungen auf den Aktienmarkt

Selbst wenn eine anhaltend höhere Inflation bevorstehen sollte, führt dies nach Fishers Einschätzung zu keinem unmittelbaren Rückgang des Aktienmarktes. Eine ausufernde Inflation entwickelt sich zunächst immer langsam und gibt den Anlegern reichlich Zeit sich anzupassen. Darüber hinaus reagieren Aktien auf zunächst steigende Inflationsniveaus in der Regel mit Kursanstiegen.

Außerdem weist Ken Fisher darauf hin, dass der Aktienmarkt am meisten auf Überraschungen reagiert. Die globale Fondsmanagerumfrage der Bank of America im Mai hat gezeigt, dass ein über dem Trend liegendes Wirtschaftswachstum mit einer über dem Trend liegenden Inflationsrate die dominierende Erwartungshaltung ist. Damit entfällt die Überraschungskraft einer möglichen Inflation.

Den schnellen Anstieg der Inflationsängste sieht Fisher positiv, da dadurch die Stimmung am Aktienmarkt gedämpft wird. Abschließend gibt er Anlegern den Rat, die Sorgen den Experten zu überlassen und stattdessen die Spätphase des aktuellen Bullenmarktes zu genießen.